Wat kan ik doen met mijn Allianz Pensioen?

Lees hier meer over en geef je keuze door.

Bijna met pensioen. Wat nu?

Ga je bijna met pensioen? Dan verandert er veel in je leven. Ook in je inkomen. Vanaf je AOW-leeftijd krijg je pensioen van de overheid: de AOW. Daarnaast ontvang je pensioen dat je via je werk bij Allianz hebt opgebouwd. En mogelijk heb je extra geld als je ook zelf pensioen hebt gespaard, bijvoorbeeld via een lijfrente. Hoeveel pensioen je precies krijgt en wanneer je pensioen ingaat, hangt af van je persoonlijke situatie. Op mijnpensioenoverzicht.nl zie je wat je aan AOW en pensioen kunt verwachten. En vanaf welke datum.

Op deze website lees je wat je van Allianz kunt verwachten. Welke mogelijkheden je hebt. En welke keuzes je moet maken. Voor een goed pensioen is het belangrijk dat je op tijd je keuzes aan ons doorgeeft met het pensioen keuzeformulier. Weet je al wat je wilt? Ga dan direct naar het Pensioen keuzeformulier.

Waarom moet ik een keuze maken?

Wat valt er voor mij te kiezen?

-

Hoe belangrijk is mijn pensioen voor mijn inkomen vanaf pensioendatum?

-

Welke risico’s wil ik nemen met mijn pensioen?

-

Wat voor soort pensioen past bij mij?

-

Heb je ook een partner? Hoe ziet het inkomen van je partner er dan uit na jouw overlijden?

Hoe belangrijk is mijn pensioen voor mijn inkomen vanaf pensioendatum?

Welke risico’s wil ik nemen met mijn pensioen?

Bedenk welke risico’s je pensioen mag lopen. Beantwoord daarbij de volgende vragen:

- Maak je je zorgen als je pensioen zou dalen?

- Heb je voldoende inkomen om (tijdelijk) een lager pensioen op te kunnen vangen?

- Vind je het erg dat je minder kunt kopen als alles duurder wordt?

Vind je het moeilijk om deze vragen te beantwoorden? Of twijfel je? Overleg dan met je financieel adviseur. Of met een adviseur bij jou in de buurt.

Wat voor soort pensioen past bij mij?

Vast pensioen

Variabel pensioen

Heb je ook een partner? Hoe ziet het inkomen van je partner er dan uit na jouw overlijden?

Koop jij je pensioen bij Allianz?

De pluspunten van Allianz

Je kunt rekenen op onze pensioenspecialisten

Zonder gedoe overstappen

Duidelijk en betrouwbaar

Je kan zelf aan de knoppen zitten

Welke keuzes kan ik maken met mijnpensioen bij Allianz?

-

Ik wil een maandelijkse pensioenuitkering

-

Ik wil mijn pensioen uitstellen

-

Ik wil mijn kleine pensioen in een keer laten uitkeren

De meeste mensen kiezen voor een levenslang pensioen vanaf de pensioendatum. Omdat je voor de pensioendatum ook gewend bent aan een maandelijks inkomen, is het logisch dat je na je pensioen ook elke maand een uitkering krijgt. Bij Allianz heb je de keuze tussen een vast pensioen of een variabel pensioen.

Vast pensioen - Met een vast pensioen weet je zeker wat je aan pensioen krijgt: je krijgt iedere maand hetzelfde bedrag. Je leven lang. Ons vaste pensioen heet het Allianz Direct Ingaand Zeker Pensioen.

Variabel pensioen – Met een variabel pensioen heb je minder zekerheid. Jouw pensioen kan hoger of lager worden. Dit komt omdat we met jouw pensioen blijven beleggen, maar er zijn ook andere onzekerheden. Omdat je meer risico neemt, is jouw pensioen doorgaans wel hoger dan een vast pensioen. Ons variabele pensioen heet het Allianz Direct Ingaand Keuze Pensioen.

Variabel én vast pensioen - Wil je met je pensioenkapitaal kans op een hogere uitkering, maar niet te veel risico lopen? Dan kan je het variabele pensioen combineren met een vast pensioen. De combinatie van variabel pensioen en vast pensioen regel je via een financieel adviseur.

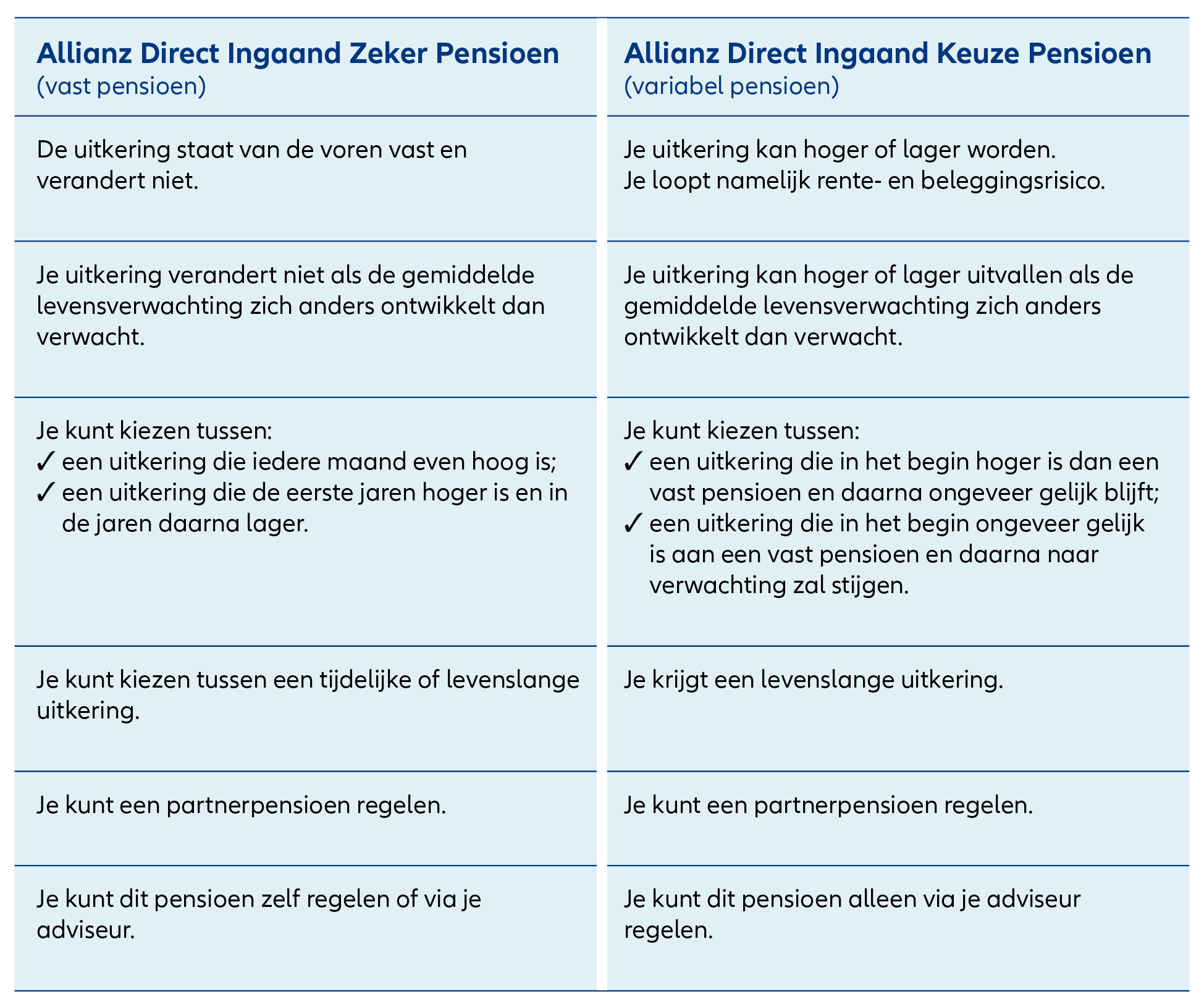

Hieronder vind je de belangrijkste kenmerken van het Zeker Pensioen en het Keuze Pensioen:

Als je pensioenregeling het toestaat, kun je de pensioendatum uitstellen. Bij de meeste pensioenregelingen bij Allianz heb je deze mogelijkheid, behalve als jouw (oud-)werkgever dit heeft uitgesloten. Wij kunnen je hierover informeren. Kies je hiervoor, dan moet je pensioen uiterlijk 5 jaar na je AOW-leeftijd ingaan. Wil je weten of jouw pensioenregeling de mogelijkheid biedt om je pensioen uit te stellen? Bel dan onze pensioenspecialisten op 088-5774143.

Als je je pensioen uitstelt, krijg je waarschijnlijk een hogere pensioenuitkering. Logisch, want je hebt minder lang pensioen nodig. De hoogte van jouw pensioenuitkering hangt ook af van de rente op het moment dat je jouw pensioenuitkering koopt. En ook van de beleggingsresultaten.

Je pensioenkapitaal is bedoeld voor de aankoop van maandelijkse uitkeringen. Maar bij een zogenaamd ‘klein pensioen’ mag je het pensioenkapitaal in één keer opnemen. Je kunt het dan vrij besteden. Wettelijk mag je ‘kleine pensioen’ niet hoger zijn dan € 613,52 per jaar (2025).

Op zo’n ‘klein pensioen’ houden wij de loonheffing in. In de brief die je van ons kreeg, staat of je een ‘klein pensioen’ hebt. In het pensioen keuzeformulier kun je aangeven of je je ‘kleine pensioen’ in één keer wilt opnemen. Heb je ook nog ergens anders pensioen opgebouwd, kijk dan ook nog even bij de handige pensioen tips. Daar staat bijvoorbeeld dat je ook pensioenpotjes kunt samenvoegen.

Handige pensioen tips

Contact met Allianz of een adviseur

Wil je advies over een van onze verzekeringen? Neem dan contact op met een onafhankelijk adviseur bij jou in de buurt.